भारत में सोने का भाव 2026: क्या यह चमक एक सुपर साइकिल में बदल जाएगी? (Gold Deep Research)

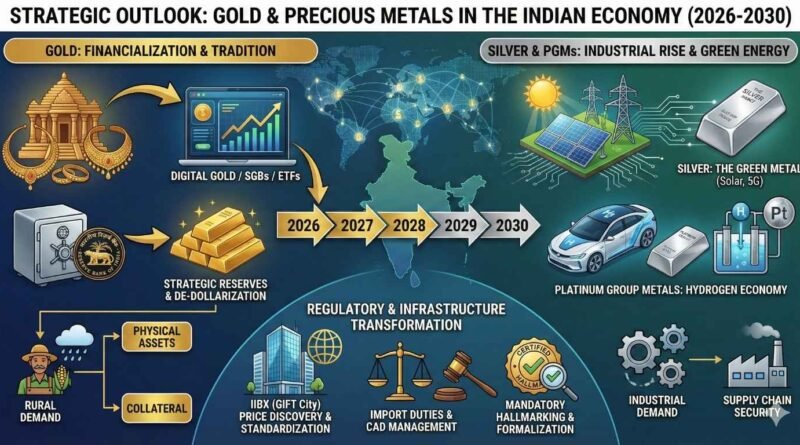

1. मैक्रो-स्ट्रेटेजिक परिदृश्य: कीमती धातुओं में एक बड़ा बदलाव वैश्विक वित्तीय ढांचा इस समय एक बड़े बदलाव के दौर से गुज़र रहा है, एक “बहुआयामी ध्रुवीकरण” जिसने कीमती धातुओं के वैल्यूएशन मॉडल को मौलिक रूप से बदल दिया है।

जैसे ही हम कैलेंडर वर्ष 2025 को खत्म करते हैं और 2026 की ओर बढ़ते हैं, भारत में सोने का बाज़ार खुद को एक ऐतिहासिक मोड़ पर पाता है। जोखिम वाली संपत्तियों और सोने के बीच पारंपरिक उल्टा संबंध कमज़ोर पड़ गया है, जिसकी जगह एक नए सिस्टम ने ले ली है जहाँ सोना इक्विटी के साथ-साथ बढ़ता है, जो फिएट करेंसी पर भरोसे में कमी और वैश्विक केंद्रीय बैंक रिज़र्व के संरचनात्मक पुनर्गठन से प्रेरित है।

वर्ष 2025 को शायद आर्थिक इतिहास में “ग्रेट ब्रेकआउट” के वर्ष के रूप में दर्ज किया जाएगा, एक ऐसा दौर जहाँ भारत में सोने की कीमतें 24-कैरेट शुद्धता के लिए ₹14,000 प्रति ग्राम की मनोवैज्ञानिक सीमा को पार कर गईं, एक ऐसा स्तर जिसे सिर्फ़ चौबीस महीने पहले बहुत ज़्यादा तेज़ी वाला मानकर खारिज कर दिया जाता।2 यह रिपोर्ट इस नए प्रतिमान का एक विस्तृत विश्लेषण प्रस्तुत करती है, जिसमें घरेलू मांग, नियामक हस्तक्षेप और वैश्विक मैक्रोइकोनॉमिक ताकतों के जटिल जाल का विश्लेषण किया गया है, जिनके 2026 तक सोने की कीमतों को ₹1.75 लाख प्रति 10 ग्राम के निशान तक ले जाने का अनुमान है।

1.1 2025 का “परफेक्ट स्टॉर्म”: एक रैली का विश्लेषण

2026 और उसके बाद के रास्ते का अनुमान लगाने के लिए, सबसे पहले 2025 के आखिर में हुई अभूतपूर्व रैली को समझना होगा। सोने की कीमतों में उछाल – दिसंबर 2025 तक के छह महीनों में लगभग 43.79% और साल-दर-साल लगभग 80% की बढ़ोतरी – किसी एक घटना का नतीजा नहीं था, बल्कि यह लंबे समय की संरचनात्मक ताकतों के एक साथ आने का परिणाम था।5

LKP सिक्योरिटीज और अन्य वित्तीय संस्थानों के विश्लेषकों ने इसे “पीढ़ीगत रैली” बताया है, जो पिछले दो दशकों के चक्रीय उतार-चढ़ाव से अलग है।6 इसके मुख्य कारण मैक्रोइकोनॉमिक तनाव बिंदुओं का एक दुर्लभ मेल था: पूर्वी यूरोप और मध्य पूर्व में लगातार भू-राजनीतिक तनाव, प्रमुख पश्चिमी अर्थव्यवस्थाओं में सरकारी कर्ज का बढ़ा हुआ स्तर जिससे वित्तीय स्थिरता पर चिंताएं बढ़ रही थीं, और व्यापार शुल्कों का हथियार के रूप में इस्तेमाल जिसने वैश्विक आपूर्ति श्रृंखलाओं को तोड़ दिया था।6

इस माहौल में, सोना सिर्फ एक पोर्टफोलियो डायवर्सिफायर से बदलकर “मूल्यह्रास बचाव” बन गया। बाजार ने न केवल मुद्रास्फीति, बल्कि अमेरिकी डॉलर और अन्य आरक्षित मुद्राओं की क्रय शक्ति के संभावित क्षरण को भी कीमत में शामिल करना शुरू कर दिया। इस भावना को केंद्रीय बैंकों द्वारा बुलियन के आक्रामक संचय से और बढ़ावा मिला, खासकर भारतीय रिजर्व बैंक (RBI) और पीपुल्स बैंक ऑफ चाइना (PBoC) द्वारा, जिसने प्रभावी रूप से सोने की कीमत के नीचे एक “संप्रभु आधार” बना दिया।

1.2 मौजूदा वैल्यूएशन व्यवस्था (दिसंबर 2025)

30 दिसंबर, 2025 तक, भारतीय सोने का बाज़ार ऐतिहासिक ऊँचाइयों पर स्थिर हो गया है। 24-कैरेट सोने (99.9% शुद्धता) की स्पॉट कीमत प्रमुख मेट्रो शहरों में ₹13,924 से ₹14,204 प्रति ग्राम की रेंज में मज़बूती से ट्रेड कर रही है।2 यह प्राइसिंग स्ट्रक्चर एक परिपक्व बुल मार्केट को दिखाता है जहाँ गिरावट आने पर ज़ोरदार खरीदारी होती है, जो ऊँची कीमतों के ऑप्टिकल शॉक के बावजूद मज़बूत अंतर्निहित मांग का संकेत देता है।

कीमतों का क्षेत्रीय वितरण भारतीय बाज़ार की माइक्रो-स्ट्रक्चर के बारे में महत्वपूर्ण जानकारी देता है। चेन्नई, जो ज्वेलरी की खपत का एक केंद्र है, लगातार प्रीमियम पर है, जहाँ 24K सोने की कीमतें ₹14,204 प्रति ग्राम तक पहुँच गई हैं, जो मुंबई और कोलकाता में देखी गई ₹13,924 से काफी ज़्यादा है।3 यह प्रीमियम दक्षिण भारत में फिजिकल सोने की इनइलास्टिक मांग का संकेत देता है, जहाँ सोना सांस्कृतिक और धार्मिक रीति-रिवाजों में गहराई से जुड़ा हुआ है, जिससे यह उत्तर और पश्चिम के ज़्यादा निवेश-उन्मुख बाज़ारों की तुलना में कीमतों में बढ़ोतरी के प्रति कम संवेदनशील है।

तालिका 1: प्रमुख भारतीय शहरों में तुलनात्मक सोने की दर मैट्रिक्स (30 दिसंबर, 2025)

City | 24K Gold Rate (₹/10g) | 22K Gold Rate (₹/10g) | Spread (24K – 22K) | Market Characterization |

Chennai | ₹1,42,040 | ₹1,30,200 | ₹11,840 | High retail jewelry demand; consistent price premium. |

Mumbai | ₹1,41,710 | ₹1,29,900 | ₹11,810 | Financial hub; sets the national benchmark; high ETF activity. |

Delhi | ₹1,41,860 | ₹1,30,050 | ₹11,810 | Driven by wedding season demand and speculative trade. |

Kolkata | ₹1,41,710 | ₹1,29,900 | ₹11,810 | Price taker; sensitive to rural agricultural income cycles. |

Bangalore | ₹1,41,710 | ₹1,29,900 | ₹11,810 | Growing digital gold adoption; mimics Mumbai rates. |

Hyderabad | ₹1,41,710 | ₹1,29,900 | ₹11,810 | Strong convergence with Southern pricing trends. |

Bhopal | ₹1,40,450 | ₹1,28,750 | ₹11,700 | Tier-2 benchmark; slightly lower overhead costs reflected in price. |

गुडरिटर्न्स, टाइम्स ऑफ़ इंडिया, और लोकल बुलियन एसोसिएशन की रिपोर्ट से डेटा इकट्ठा और सिंथेसाइज़ किया गया है।3

24K और 22K सोने के बीच का अंतर स्थिर है – जो लगभग ₹1,180 प्रति ग्राम के आसपास है – यह एक ज़रूरी पैमाना है। 22K सोना, जिसमें तांबा, जिंक या चांदी मिलाई जाती है, ज़्यादातर ज्वेलरी की खरीदारी में इस्तेमाल होता है। यह तथ्य कि 22K की कीमतें ₹1.3 लाख प्रति 10 ग्राम के निशान को पार कर गई हैं, 12 और इससे मांग में कोई बड़ी गिरावट नहीं आई है, यह बताता है कि भारतीय उपभोक्ता की कीमतों की उम्मीदों में एक बुनियादी बदलाव आया है। कीमतों में बढ़ोतरी के दौरान आमतौर पर देखा जाने वाला “इंतज़ार करो और देखो” का तरीका अब “कुछ छूट जाने का डर” (FOMO) की मानसिकता में बदल गया है, जहाँ परिवार और कीमतों में बढ़ोतरी की उम्मीद में खरीदारी तेज़ कर रहे हैं।

2. इंजन रूम: 2026 के लिए वैश्विक मैक्रोइकोनॉमिक ड्राइवर

भारत में सोने की कीमतों का रास्ता वैश्विक मैक्रोइकोनॉमिक रुझानों से गहराई से जुड़ा हुआ है। जबकि घरेलू मांग एक आधार प्रदान करती है, ऊपरी सीमा अंतरराष्ट्रीय स्पॉट कीमतों (XAU/USD) और USD/INR विनिमय दर से तय होती है। जैसा कि हम 2026 की ओर देख रहे हैं, तीन मुख्य इंजन बुलिश थीसिस को चला रहे हैं: फेडरल रिज़र्व का मौद्रिक बदलाव, भू-राजनीति का “रिस्क प्रीमियम”, और डी-डॉलराइज़ेशन का तेज़ होता रुझान।

2.1 फेडरल रिज़र्व और वास्तविक दर में उलटफेर

ऐतिहासिक रूप से सोने की कीमतों का सबसे शक्तिशाली चालक अमेरिकी वास्तविक ब्याज दरों की दिशा रही है। सोना, एक गैर-उपज वाली संपत्ति, आमतौर पर तब खराब प्रदर्शन करता है जब वास्तविक दरें (नाममात्र ब्याज दरें माइनस मुद्रास्फीति) अधिक होती हैं, क्योंकि निवेशक अमेरिकी ट्रेजरी की गारंटीड उपज को पसंद करते हैं। हालांकि, 2026 के लिए दृष्टिकोण इस गतिशीलता के उलटफेर पर आधारित है।

जे.पी. मॉर्गन ग्लोबल रिसर्च 2026 में सोने के लिए एक बुलिश माहौल का अनुमान लगाता है, जो फेडरल रिज़र्व द्वारा लगातार दर-कटौती चक्र की उम्मीद से प्रेरित है।1 तर्क यह है कि जैसे-जैसे अमेरिकी श्रम बाजार ठंडा होगा और मुद्रास्फीति स्थिर होगी, फेड को विकास का समर्थन करने के लिए नाममात्र दरों को कम करने के लिए मजबूर होना पड़ेगा। ऐतिहासिक रूप से, सोने की कीमतें पहले फेडरल रिज़र्व दर में कटौती के लगभग चार महीने बाद लगातार रैलियों पर चढ़ना शुरू कर देती हैं।1

हालांकि, 2026 का परिदृश्य अद्वितीय है क्योंकि संरचनात्मक आपूर्ति श्रृंखला अक्षमताओं और वैश्वीकरण में कमी के कारण मुद्रास्फीति के “स्थिर” रहने की उम्मीद है, जो फेड के 2% लक्ष्य से ऊपर रहेगी। यदि नाममात्र दरें गिरती हैं जबकि मुद्रास्फीति ऊंची बनी रहती है, तो वास्तविक ब्याज दरें कम हो जाएंगी, संभावित रूप से नकारात्मक हो जाएंगी। नकारात्मक वास्तविक दर के माहौल में, सोना रखने की अवसर लागत समाप्त हो जाती है, जिससे यह मूल्यह्रास वाली नकदी या कम उपज वाले बांडों की तुलना में मूल्य का पसंदीदा भंडार बन जाता है। यह मॉनेटरी ईज़िंग साइकिल उन पूर्वानुमानों का एक मुख्य हिस्सा है जो 2026 के आखिर तक सोने की कीमत $4,400–$5,000 प्रति औंस तक पहुंचने का अनुमान लगाते हैं।1

2.2 भू-राजनीतिक “रिस्क प्रीमियम” और बहुआयामी ध्रुवीकरण

2026 में दुनिया को विश्लेषकों द्वारा “बहुआयामी ध्रुवीकरण” की स्थिति में बताया गया है।1 यह एक खंडित भू-राजनीतिक परिदृश्य को संदर्भित करता है जिसकी विशेषता सक्रिय संघर्ष (रूस-यूक्रेन, मध्य पूर्व में अस्थिरता), व्यापार युद्ध (अमेरिका-चीन टैरिफ वृद्धि), और बहुपक्षीय सहयोग का टूटना है।

2025 में, भू-राजनीतिक तनाव सिर्फ़ पृष्ठभूमि का शोर नहीं थे, बल्कि कीमतों में उतार-चढ़ाव के सक्रिय चालक थे। सोने की कीमतों में शामिल “रिस्क प्रीमियम” बढ़ गया है। निवेशक और संप्रभु संस्थाएँ सोने को तेजी से एक “राज्यविहीन मुद्रा” के रूप में देख रहे हैं – एक ऐसी संपत्ति जो किसी अन्य प्रतिपक्ष की देनदारी नहीं है और जिसे अमेरिकी ट्रेजरी बॉन्ड या SWIFT-मध्यस्थता वाली जमा राशि के विपरीत प्रतिबंधों द्वारा फ्रीज नहीं किया जा सकता है।

विश्व बैंक और अन्य बहुपक्षीय संस्थानों ने इन “बढ़े हुए भू-राजनीतिक जोखिमों” को 2026 तक अपने बुलिश दृष्टिकोण का एक प्राथमिक कारण बताया है।14 यह मांग सट्टा मांग से संरचनात्मक रूप से अलग है; यह रणनीतिक और बेलोचदार है। जब कोई केंद्रीय बैंक अपने भंडार को प्रतिबंधों से बचाने के लिए सोना खरीदता है, तो इस बात की संभावना कम है कि वह सिर्फ़ इसलिए सोना बेच देगा क्योंकि कीमत 10% बढ़ गई है। यह बाजार से बड़ी मात्रा में फ्लोटिंग आपूर्ति को हटा देता है, जिससे बुलियन की भौतिक उपलब्धता कम हो जाती है।

2.3 USD/INR मल्टीप्लायर इफ़ेक्ट

भारतीय कंज्यूमर और इन्वेस्टर के लिए, ग्लोबल स्पॉट प्राइस सिर्फ़ आधी कहानी है। अमेरिकी डॉलर (USD) के मुकाबले भारतीय रुपये (INR) की वैल्यू एक ज़रूरी मल्टीप्लायर का काम करती है। अगर ग्लोबल सोने की कीमतें स्थिर भी रहें, तो भी INR के कमज़ोर होने से घरेलू सोने की कीमतें बढ़ेंगी।

2026 के लिए USD/INR पेयर का अनुमान लगाने से एनालिस्ट के विचारों में अंतर दिखता है, जिससे सोने की लैंडेड कॉस्ट के लिए संभावित नतीजों की एक रेंज बनती है:

बुलिश रुपया सिनेरियो: ING बैंक का अनुमान है कि 2026 के आखिर तक रुपया मज़बूत होकर लगभग 87.00 INR/USD हो जाएगा।15 यह राय मज़बूत भारतीय मैक्रोइकोनॉमिक फंडामेंटल्स, मज़बूत सर्विस एक्सपोर्ट और ग्लोबल बॉन्ड इंडेक्स में संभावित शामिल होने पर आधारित है, जिससे कैपिटल इनफ्लो बढ़ेगा। इस सिनेरियो में, घरेलू सोने की कीमतों में बढ़ोतरी कम होगी, जो लगभग पूरी तरह से ग्लोबल स्पॉट प्राइस में बढ़ोतरी के कारण होगी।

बेयरिश रुपया सिनेरियो: इसके उलट, वॉलेट इन्वेस्टर के टेक्निकल मॉडल गिरावट का ट्रेंड बताते हैं, जिसमें दरें 2026 के आखिर तक 93.21 तक पहुंच सकती हैं और 2030 तक 100 को पार कर सकती हैं।15 यह राय भारत के लगातार ट्रेड डेफिसिट, अमेरिका के साथ महंगाई के अंतर और एनर्जी और इलेक्ट्रॉनिक्स के लिए ज़्यादा इंपोर्ट बिल को ध्यान में रखती है।

अगर बेयरिश सिनेरियो सच होता है और रुपया 93 तक गिरता है, तो यह घरेलू सोने की कीमतों के लिए “टर्बोचार्जर” का काम करेगा। उदाहरण के लिए, $4,500/oz की ग्लोबल सोने की कीमत और 93 की USD/INR दर मिलकर घरेलू कीमतों को 87 की एक्सचेंज रेट पर उसी स्पॉट प्राइस की तुलना में काफ़ी ज़्यादा बढ़ा देंगी। यह करेंसी रिस्क एक मुख्य कारण है कि भारतीय फाइनेंशियल एडवाइज़र सोने में निवेश बनाए रखने की सलाह देते हैं—यह घरेलू खरीदने की शक्ति में गिरावट के खिलाफ एक नेचुरल हेज का काम करता है।

3. सेंट्रल बैंक का बदलाव: 2026 का रणनीतिक जमाव

2022 के बाद के सोने के बाज़ार की सबसे खास विशेषताओं में से एक सेंट्रल बैंकों का नेट खरीदार के तौर पर आक्रामक वापसी है। यह ट्रेंड, जो 2024 और 2025 में तेज़ हुआ, 2026 में एक प्रमुख शक्ति होने का अनुमान है, जो सप्लाई-डिमांड संतुलन को मौलिक रूप से बदल देगा। 3.1 भारतीय रिज़र्व बैंक (RBI): एक सुनहरा किला बनाना

इस वैश्विक बदलाव में भारतीय रिज़र्व बैंक एक सक्रिय भूमिका निभा रहा है। 2025 के आखिर के डेटा से पता चलता है कि RBI का सोने का भंडार 880 मीट्रिक टन से ज़्यादा हो गया है, यह एक रणनीतिक जमाखोरी है जिससे इन होल्डिंग्स की कीमत $95 बिलियन के पार हो गई है।

यह जमाखोरी डाइवर्सिफिकेशन का कोई पैसिव तरीका नहीं है, बल्कि एक जानबूझकर किया गया रणनीतिक कदम है। 2024 की शुरुआत से लगभग 75 टन सोना जोड़कर, RBI ने अपने कुल विदेशी मुद्रा भंडार में सोने का हिस्सा बढ़ाकर लगभग 14% कर दिया है।7 यह वैश्विक अस्थिरता के खिलाफ भारत की बाहरी बैलेंस शीट की मजबूती बढ़ाने के लिए एक लंबे समय की प्रतिबद्धता का संकेत देता है।

2025 की तीसरी तिमाही में RBI का व्यवहार—रिकॉर्ड-उच्च कीमतों के बावजूद भंडार को ~880 टन पर स्थिर रखना—यह बताता है कि केंद्रीय बैंक मुनाफा कमाने के लिए व्यापार करने वाला “अच्छे समय का खरीदार” नहीं है। इसके बजाय, यह सोने को एक रणनीतिक आधार मानता है।19 मॉर्गन स्टेनली के विश्लेषकों का कहना है कि यह उभरते बाजारों के केंद्रीय बैंकों के बीच अमेरिकी डॉलर के प्रति जोखिम को कम करने (“डी-डॉलराइजेशन”) और मौद्रिक संप्रभुता को मजबूत करने के एक व्यापक चलन को दर्शाता है।7

3.2 वैश्विक आधिकारिक क्षेत्र की मांग

RBI अकेले काम नहीं कर रहा है। जे.पी. मॉर्गन ग्लोबल रिसर्च का अनुमान है कि 2026 में विश्व स्तर पर केंद्रीय बैंकों की मांग औसतन लगभग 755 टन होगी।1 यह लगातार खरीदारी का दबाव सोने की कीमत के तहत एक “सॉवरेन पुट” विकल्प बनाता है।

ऐतिहासिक रूप से, केंद्रीय बैंक कीमत के प्रति संवेदनशील खरीदार थे, कीमतें बढ़ने पर पीछे हट जाते थे। 2025 में देखे गए और 2026 के लिए अनुमानित व्यवहार इस तर्क को उलट देता है; केंद्रीय बैंक रैली में खरीदारी कर रहे हैं। व्यवहार में यह बदलाव फिएट मुद्राओं से भंडार को अलग करने की आवश्यकता से प्रेरित है जो मुद्रास्फीति और प्रतिबंधों के प्रति संवेदनशील हैं। 2022 में रूसी संपत्तियों को फ्रीज करने के बाद डॉलर भंडार के “हथियार के रूप में इस्तेमाल होने का डर” ने चीन, भारत, तुर्की और अन्य ग्लोबल साउथ देशों में रिजर्व प्रबंधकों के लिए जोखिम गणना को मौलिक रूप से बदल दिया है।

यह संरचनात्मक मांग वार्षिक खदान उत्पादन का एक महत्वपूर्ण हिस्सा सोख लेती है, जिससे निजी निवेश और आभूषण उपभोग के लिए कम उपलब्ध होता है। जे.पी. मॉर्गन का कहना है कि बढ़ती कीमतों को समर्थन देने के लिए लगभग 350 टन शुद्ध तिमाही मांग की आवश्यकता है; 2026 में प्रति तिमाही 585 टन (निवेशकों और केंद्रीय बैंकों दोनों को मिलाकर) के मौजूदा अनुमान एक तंग बाजार का संकेत देते हैं जो आगे और बढ़ोतरी के लिए तैयार है।

4. कीमत का अनुमान और सिनेरियो प्लानिंग: 2026-2030

इन वजहों के एक साथ आने से फाइनेंशियल संस्थानों में इस बात पर सहमति बनी है कि 2026 में सोने की कीमतें नए लेवल पर पहुंचेंगी। हालांकि, इन फायदों की मात्रा खास सिनेरियो पर निर्भर करती है।

4.1 ग्लोबल इंस्टीट्यूशनल लक्ष्य (USD/oz)

बड़े ग्लोबल बैंकों ने अपने अनुमानों को ऊपर की ओर रिवाइज किया है, जो बुल मार्केट की मज़बूती को दिखाता है। जे.पी. मॉर्गन का आउटलुक खासकर आक्रामक है, जो 2026 के चारों क्वार्टर में लगातार बढ़ोतरी का अनुमान लगा रहा है।

टेबल 2: तिमाही सोने की कीमत का पूर्वानुमान 2026 (वैश्विक सहमति)

Quarter | J.P. Morgan Forecast (USD/oz) | LiteFinance Forecast (USD/oz) | Key Drivers & Market Sentiment |

Q1 2026 | $4,400 | $8,463 – $10,157 (High Variance) | Consolidation of 2025 gains; reaction to initial Fed rate cuts. |

Q2 2026 | $4,655 | $8,551 – $9,823 | Acceleration phase; real rates moving deeper into negative territory. |

Q3 2026 | $4,860 | $8,569 – $9,559 | Seasonal demand pick-up; potential escalation in trade tariffs. |

Q4 2026 | $5,055 | $8,708 – $10,141 | Testing the psychological $5,000 barrier; peak central bank buying. |

स्रोत: जे.पी. मॉर्गन ग्लोबल रिसर्च 1, लाइटफाइनेंस एनालिस्ट कंसेंसस.20 नोट: लाइटफाइनेंस के लक्ष्य बहुत ज़्यादा ऊँचे लगते हैं और यह हाइपर-इन्फ्लेशनरी स्थिति को दिखा सकते हैं, जबकि जे.पी. मॉर्गन संस्थागत आम राय को दिखाता है।

जे.पी. मॉर्गन का पूर्वानुमान एक सीधी बढ़ोतरी का संकेत देता है, जिसका मतलब है कि गिरावट कम और थोड़े समय के लिए होगी। Q4 2026 तक $5,055/oz का अनुमान 2025 के आखिर में देखे गए ~$4,350 के स्तर से काफी ज़्यादा बढ़ोतरी दिखाता है।

4.2 घरेलू कीमत के सिनेरियो (INR/10g)

इन ग्लोबल लक्ष्यों को भारतीय संदर्भ में बदलने के लिए इंपोर्ट ड्यूटी (अभी 6%, लेकिन इसमें बदलाव हो सकता है) और USD/INR एक्सचेंज रेट को ध्यान में रखना होगा। कोटक सिक्योरिटीज और गोल्डमैन सैक्स (इंडिया) सहित घरेलू एनालिस्ट्स ने ऐसी रेंज बताई हैं जो इन वैरिएबल्स को ध्यान में रखती हैं।

सिनेरियो A: बेस केस (मॉडरेट बुल)

मान्यताएं: सोना ~$4,600/oz पर ट्रेड करता है; USD/INR ~89-90 पर स्थिर होता है; इंपोर्ट ड्यूटी स्थिर रहती है।

कीमत का लक्ष्य: ₹1,28,000 – ₹1,38,000 प्रति 10 ग्राम।4

मतलब: धीरे-धीरे कीमत बढ़ेगी, जिससे महंगाई को मात देने वाला रिटर्न मिलेगा लेकिन बिना ज़्यादा उतार-चढ़ाव के।

सिनेरियो B: सुपर-साइकिल (मजबूत सेफ-हेवन)

मान्यताएं: सोना $5,000/oz को पार करता है; USD/INR गिरकर ~93 हो जाता है; भू-राजनीतिक संघर्ष बढ़ता है।

कीमत का लक्ष्य: ₹1,50,000 – ₹1,75,000 प्रति 10 ग्राम।4

मतलब: यह वह सिनेरियो है जिसे कोटक सिक्योरिटीज पसंद करता है। इसमें सोना वेल्थ को बचाने के लिए प्राइमरी एसेट क्लास बन जाएगा, जो रिस्क-एडजस्टेड शर्तों में इक्विटी से बेहतर प्रदर्शन करेगा।

सिनेरियो C: लॉन्ग-टर्म होराइजन (2030)

पूर्वानुमान: 2026 से आगे देखें, तो स्ट्रक्चरल बुल मार्केट कीमतों को 2030 तक ₹1.62 लाख – ₹2.0 लाख की रेंज में पहुंचा सकता है।21

मतलब: यह लॉन्ग-टर्म नज़रिया सोने को शॉर्ट-टर्म ट्रेड के बजाय जेनरेशनल एसेट के रूप में रखने की रणनीति को मज़बूत करता है।

टेबल 3: लॉन्ग-टर्म कीमत के पूर्वानुमान (2026-2030) – INR प्रति 10 ग्राम

Year | Base Case (Moderate Growth) | Bull Case (Crisis/High Demand) | Bear Case (Dollar Resurgence) |

2026 | ₹1,28,000 – ₹1,38,000 | ₹1,47,900 – ₹1,75,000 | ₹1,06,900 |

2027 | ₹1,35,000 – ₹1,47,000 | ₹1,62,040 | ₹1,06,030 |

2028 | ₹1,43,000 – ₹1,57,000 | ₹1,75,414 | ₹1,05,036 |

2029 | ₹1,52,000 – ₹1,68,000 | ₹1,90,204 | ₹1,03,911 |

2030 | ₹1,62,000 – ₹1,80,000 | ₹2,04,607 | ₹1,02,657 |

EBC फॉरेक्स, एटिका गोल्ड, और कोटक सिक्योरिटीज के अनुमानों से डेटा सिंथेसाइज़ किया गया।

5. द सिल्वर सुनामी: एक हाई-बीटा अवसर

जबकि सोना एक सुरक्षित निवेश के तौर पर जाना जाता है, चांदी 2026 के लिए “हाई-बीटा” अवसर के रूप में उभर रही है। जिसे अक्सर “सोने का अस्थिर चचेरा भाई” कहा जाता है, चांदी को दोहरे फायदे से लाभ मिलने की उम्मीद है: सोने के साथ मौद्रिक संबंध और बड़े पैमाने पर औद्योगिक आपूर्ति में कमी।

5.1 औद्योगिक आपूर्ति में कमी

सोने के विपरीत, जिसे मुख्य रूप से निवेश और गहनों के लिए रखा जाता है, चांदी की 60% से ज़्यादा मांग औद्योगिक है।23 यह ग्रीन एनर्जी ट्रांज़िशन में एक महत्वपूर्ण घटक है, जो फोटोवोल्टिक (PV) सौर सेल, इलेक्ट्रिक वाहन (EV) और 5G इलेक्ट्रॉनिक्स के लिए ज़रूरी है।

कमी की गतिशीलता: 2025 चांदी की आपूर्ति में कमी का लगातार पाँचवाँ वर्ष था, जिसमें कमी का अनुमान 117 मिलियन औंस था।23 खदान उत्पादन लगभग 813 मिलियन औंस सालाना पर स्थिर रहा है, जबकि औद्योगिक मांग नए रिकॉर्ड बना रही है।

रणनीतिक कमज़ोरी: बाज़ार चीन से संभावित आपूर्ति संकट का सामना कर रहा है, जो दुनिया में चांदी का सबसे बड़ा उपभोक्ता और प्रोसेसर है। चीन द्वारा नए निर्यात प्रतिबंध या घरेलू स्टॉकपाइलिंग में वृद्धि वैश्विक कमी को बढ़ा सकती है, जिससे कीमतें तेज़ी से बढ़ सकती हैं।24

5.2 चांदी के लिए मूल्य पूर्वानुमान (2026)

चांदी में तेज़ी ज़बरदस्त रही है, 2025 में कीमतें 174% बढ़ी हैं।6 विश्लेषकों का अनुमान है कि यह गति 2026 में भी जारी रहेगी, और प्रतिशत के मामले में सोने से बेहतर प्रदर्शन कर सकती है।

वैश्विक लक्ष्य: रिलायंस सिक्योरिटीज और अन्य फर्मों के विश्लेषकों का अनुमान है कि औद्योगिक कमी के कारण 2026 में कॉमेक्स चांदी $100 प्रति औंस तक पहुँच सकती है।24

घरेलू लक्ष्य: MCX पर, पूर्वानुमान बताते हैं कि चांदी ₹2.42 लाख – ₹2.60 लाख प्रति किलोग्राम की सीमा में कारोबार कर सकती है।25

निष्कर्ष: ज़्यादा जोखिम लेने की क्षमता वाले निवेशकों के लिए, चांदी एक आकर्षक प्रस्ताव पेश करती है। हालाँकि, अस्थिरता काफी ज़्यादा है; तेज़ी के दौरान चांदी में 20% की गिरावट आम बात है, जबकि सोने में आमतौर पर 5-10% की गिरावट होती है।

6. रेगुलेटरी होराइज़न्स: यूनियन बजट 2026

भारतीय सोने के बाज़ार के लिए सरकारी नीति सबसे बड़ा “इवेंट रिस्क” बनी हुई है। आने वाला यूनियन बजट 2026 ज़ोरदार अटकलों का विषय है, जिसमें बहस इंपोर्ट ड्यूटी की दिशा पर केंद्रित है।

6.1 ड्यूटी बढ़ाने पर बहस: घाटा बनाम तस्करी

भारतीय सरकार एक क्लासिक पॉलिसी दुविधा का सामना कर रही है। एक तरफ, सोने का इंपोर्ट विदेशी मुद्रा पर भारी बोझ डालता है, जिससे चालू खाता घाटा (CAD) बढ़ता है और रुपये पर दबाव पड़ता है। दूसरी तरफ, ज़्यादा ड्यूटी तस्करी को बढ़ावा देती है, जिससे एक समानांतर “ग्रे मार्केट” बनता है जो टैक्स से बचता है और अवैध गतिविधियों को फंड देता है।

बढ़ाने के पक्ष में तर्क: रिपोर्टों से पता चलता है कि सरकार व्यापार घाटे को कम करने और घरेलू मैन्युफैक्चरिंग को बढ़ावा देने के लिए “गैर-ज़रूरी” चीज़ों पर कस्टम ड्यूटी बढ़ाने पर विचार कर रही है।26 सोना, जिसे अक्सर पॉलिसी बनाने वाले गैर-ज़रूरी लक्ज़री मानते हैं, ऐसी बढ़ोतरी के लिए एक प्रमुख उम्मीदवार है। ड्यूटी में बढ़ोतरी से सोने की लैंडिंग कॉस्ट तुरंत बढ़ जाएगी, जिससे घरेलू कीमतों में रातों-रात उछाल आएगा।

उद्योग का खंडन: वर्ल्ड गोल्ड काउंसिल (WGC) और इंडिया बुलियन एंड ज्वैलर्स एसोसिएशन (IBJA) ने किसी भी ड्यूटी बढ़ोतरी का ज़ोरदार विरोध किया है। उनका तर्क है कि जुलाई 2024 में ड्यूटी में कमी (15% से 6%) ने तस्करी को सफलतापूर्वक कम किया और वॉल्यूम को आधिकारिक चैनलों में वापस लाया।28 वे चेतावनी देते हैं कि इस पॉलिसी को उलटना प्रतिगामी होगा, जिससे उद्योग फिर से अंधेरे में चला जाएगा और संगठित ज्वेलरी सेक्टर को नुकसान होगा जो लाखों लोगों को रोज़गार देता है।

6.2 संरचनात्मक सुधार और “आत्मनिर्भर” सोना

द्विपक्षीय ड्यूटी बहस से परे, बजट 2026 में सोने की होल्डिंग्स को फाइनेंशियलाइज़ करने के उद्देश्य से संरचनात्मक सुधार पेश करने की उम्मीद है:

गोल्ड मोनेटाइजेशन स्कीम (GMS) में सुधार: भारतीय घरों में रखे अनुमानित 25,000+ टन निष्क्रिय सोने को जुटाने के लिए नए सिरे से ज़ोर दिया जा रहा है। GJC (जेम एंड ज्वैलरी काउंसिल) ने GMS में सुधार करने की सिफारिश की है ताकि इसे बैंकों और उपभोक्ताओं के लिए और अधिक आकर्षक बनाया जा सके, जिससे घरेलू सोने को इंपोर्ट पर निर्भरता कम करने के लिए प्रभावी रूप से “घरेलू खदान” के रूप में माना जा सके।

डिजिटल इंफ्रास्ट्रक्चर: ऐसी नीतियों के लिए उम्मीदें ज़्यादा हैं जो डिजिटल गोल्ड इकोसिस्टम का समर्थन करती हैं, संभावित रूप से इसे औपचारिक वित्तीय क्षेत्र के साथ और अधिक मज़बूती से एकीकृत करती हैं। यह सरकार के $5 ट्रिलियन अर्थव्यवस्था और डिजिटल वित्तीय समावेशन के व्यापक प्रयास के अनुरूप है। मैन्युफैक्चरिंग इंसेंटिव: एक्सपोर्ट को बढ़ावा देने के लिए, बजट में ज्वेलरी मैन्युफैक्चरिंग के लिए कैपिटल गुड्स पर टैक्स में छूट या कम ड्यूटी दी जा सकती है, जिसका मकसद भारत को सिर्फ़ एक कंज्यूमर के बजाय “दुनिया के लिए ज्वेलरी फैक्ट्री” के तौर पर स्थापित करना है।

7. इन्वेस्टमेंट इकोलॉजी: भारतीय निवेशक के लिए रणनीति

अनुमानित “सुपर साइकिल” को देखते हुए, भारतीय परिवारों और संस्थानों के लिए इन्वेस्टमेंट रणनीति में बदलाव होना चाहिए। पैसिव जमा करने के पारंपरिक तरीके की जगह एक्टिव पोर्टफोलियो मैनेजमेंट ले रहा है।

7.1 एसेट एलोकेशन: सोना बनाम इक्विटी

2026 के लिए एक अहम सवाल सोने और निफ्टी 50 के मुकाबले प्रदर्शन का है।

इक्विटी का मामला: रोहित श्रीवास्तव जैसे मार्केट रणनीतिकार भारतीय इक्विटी को लेकर बुलिश हैं, उनका अनुमान है कि 2026 के आखिर तक निफ्टी 33,000 तक पहुंच सकता है।32 यह कॉर्पोरेट कमाई में बढ़ोतरी और भारत की GDP के विस्तार से होगा।

सोने का मामला: सोने से “क्राइसिस अल्फा” एसेट के तौर पर प्रदर्शन करने की उम्मीद है। जहां इक्विटी ग्रोथ पर बढ़ती है, वहीं सोना अनिश्चितता पर बढ़ता है। भू-राजनीतिक जोखिमों और करेंसी की वैल्यू कम होने की संभावना को देखते हुए, सोना इक्विटी पोर्टफोलियो के लिए बीमा का काम करता है।

निष्कर्ष: फाइनेंशियल सलाहकार संतुलित तरीका अपनाने की सलाह देते हैं। सोने को इक्विटी का मुकाबला करने वाला नहीं, बल्कि स्टेबलाइजर के तौर पर देखा जाना चाहिए। कमोडिटी साइकिल के फायदे को हासिल करते हुए कुल पोर्टफोलियो में उतार-चढ़ाव को कम करने के लिए कीमती धातुओं में 10-15% एलोकेशन की सलाह दी जाती है।

7.2 निवेश वाहन मैट्रिक्स

सोना कैसे खरीदना है, यह चुनना उतना ही ज़रूरी है जितना कि कब खरीदना है।

Vehicle | Pros | Cons | Strategic Fit for 2026 |

Sovereign Gold Bonds (SGB) | 2.5% annual interest; Tax-free redemption; No purity risk. | Lock-in period (5-8 years); Issuance frequency uncertainty. | Best for Long-Term Wealth: If the government issues new tranches in 2026, this remains the superior vehicle for tax-efficient compounding. |

Gold ETFs | High liquidity; Low spread; Easy storage (Demat). | Expense ratio (though low); Capital gains tax applies. | Best for Tactical Trading: Ideal for capturing short-term swings (e.g., buying dips at ₹1.38L) without physical delivery hassles. |

Physical Jewelry | Utility value (adornment); Cultural significance. | High making charges (10-20%); Lower resale value due to wastage. | Best for Consumption: Not an efficient investment vehicle, but remains the primary driver of demand due to weddings/festivals. |

Digital Gold | Fractional ownership (buy for ₹100); Ease of access. | GST loss on purchase; Spread between buy/sell prices is high. | Best for Small Savers: Useful for systematic accumulation (SIPs) for those who cannot afford ETFs or Bonds. |

7.3 उपभोक्ता मनोविज्ञान: “जमाखोरी” विरोधाभास

2025 के आखिर में देखा गया एक दिलचस्प ट्रेंड “रीसाइक्लिंग” मैकेनिज्म का टूटना है। ऐतिहासिक रूप से, जब कीमतें रिकॉर्ड ऊंचाई पर पहुंचती थीं, तो भारतीय परिवार मुनाफा कमाने के लिए पुराने गहने बेच देते थे (रीसाइक्लिंग)। हालांकि, मौजूदा डेटा से पता चलता है कि रिकॉर्ड कीमतों के बावजूद रीसाइक्लिंग की मात्रा कम रही है।33

बदलाव: यह एक मनोवैज्ञानिक बदलाव का संकेत देता है। उपभोक्ता सोने को इमरजेंसी कैश के स्रोत के रूप में नहीं, बल्कि एक ऐसी संपत्ति के रूप में देख रहे हैं जिसकी कीमत बढ़ रही है और जिसे वे बेचने से डरते हैं (FOMO)। उन्हें लगता है कि कीमतें और बढ़ेंगी, इसलिए वे बेचने के बजाय जमाखोरी कर रहे हैं।

असर: यह व्यवहार घरेलू सप्लाई को कम करता है। अगर परिवार पुराने सोने को रीसायकल करने से मना करते हैं, तो इंडस्ट्री को मांग को पूरा करने के लिए ज़्यादा फ्रेश बुलियन इंपोर्ट करने के लिए मजबूर होना पड़ता है, जिससे प्रीमियम ज़्यादा रहता है और कीमत का निचला स्तर बना रहता है।

8. निष्कर्ष: सुनहरे युग में आगे बढ़ना

ग्लोबल बैंकिंग दिग्गजों, घरेलू बाज़ार के व्यवहार और भू-राजनीतिक ट्रेंड्स के डेटा का विश्लेषण एक ही निष्कर्ष पर पहुंचता है: सोने का बुल मार्केट संरचनात्मक रूप से बरकरार है और 2026 में इसमें तेज़ी आने की संभावना है।

हम कीमती धातुओं में एक “सुपर साइकिल” को सामने आते हुए देख रहे हैं, जो फिएट करेंसी के अवमूल्यन, ग्लोबल फाइनेंशियल सिस्टम के हथियार के रूप में इस्तेमाल और सेंट्रल बैंक के रिज़र्व के रणनीतिक पुनर्गठन से प्रेरित है। भारतीय अर्थव्यवस्था के लिए, यह चुनौतियां (उच्च आयात बिल, मुद्रास्फीति का असर) और अवसर (धारकों के लिए धन सृजन, सॉवरेन गोल्ड बॉन्ड रिटर्न) दोनों प्रस्तुत करता है।

अंतिम रणनीतिक दृष्टिकोण:

कीमत लक्ष्य: उम्मीद है कि 2026 के आखिर तक सोना ₹1.50 लाख – ₹1.75 लाख प्रति 10 ग्राम की रेंज में मज़बूती से ट्रेड करेगा। चांदी एक उच्च जोखिम, उच्च इनाम वाली सहायक होल्डिंग के रूप में काम करती है।

पॉलिसी पर नज़र: केंद्रीय बजट (फरवरी 2026) के आसपास अस्थिरता के लिए तैयार रहें। ड्यूटी में बढ़ोतरी की पूरी संभावना है और यह घरेलू इन्वेंट्री धारकों के लिए तेज़ी का संकेत होगा।

कार्रवाई योग्य सलाह: “सस्ते सोने” का युग शायद खत्म हो गया है। निवेशकों को “गिरावट पर खरीदें” रणनीति का इस्तेमाल करना चाहिए, ₹1,37,000-₹1,38,000 के स्तर के पास जमा करने का लक्ष्य रखना चाहिए 34, और 2030 तक की अवधि के लिए होल्ड करना चाहिए। बहुआयामी ध्रुवीकरण की दुनिया में, सोना अंतिम सहारा बना हुआ है। परिशिष्ट: व्यापक डेटा तालिकाएँ

तालिका A: विस्तृत पूर्वानुमान एकत्रीकरण (2026)

स्रोत: जे.पी. मॉर्गन, गोल्डमैन सैक्स, कोटक सिक्योरिटीज, लाइटफाइनेंस

Institution | 2026 Price Target (Global) | 2026 Price Target (India Implied) | Methodology / Key Driver |

J.P. Morgan | $4,400 – $5,055 / oz | ₹1.45L – ₹1.65L / 10g | Fed cuts + Central Bank demand (585t/qtr). |

Goldman Sachs | ~$4,870 / oz | ₹1.55L – ₹1.60L / 10g | “Fear” trade + ETF inflows. |

Morgan Stanley | $4,400 / oz | ₹1.40L – ₹1.45L / 10g | Base case; lower geopolitical escalation. |

Kotak Securities | N/A | ₹1.50L – ₹1.75L / 10g | Currency depreciation + Strong safe-haven demand. |

LiteFinance | $8,400+ (Outlier) | >₹2.50L (Outlier) | Hyper-inflationary / Crisis scenario. |

तालिका B: RBI के गोल्ड रिज़र्व की ग्रोथ का रास्ता

स्रोत: RBI डेटा, मॉर्गन स्टेनली रिपोर्ट्स

Timeline | Total Reserves (Metric Tonnes) | Value (USD Billion) | % of Forex Reserves | Analysis |

Early 2024 | ~805 tonnes | ~$70 B | ~9% | Pre-rally accumulation phase. |

Q2 2025 | 880 tonnes | ~$90 B | ~12.5% | Aggressive buying despite price rise. |

Q3 2025 | 880.18 tonnes | ~$95 B | ~13.5% | Holding steady; valuation surge. |

Late 2025 | >880 tonnes | >$100 B | ~14% | Strategic target achieved; creating a floor. |

अस्वीकरण: यह रिसर्च रिपोर्ट सिर्फ़ जानकारी के मकसद से है। इसमें दिए गए अनुमान मार्केट एनालिसिस और पिछले डेटा पर आधारित हैं, जो बदल सकते हैं। कीमती धातुएं अस्थिर एसेट हैं। निवेशकों को निवेश के फैसले लेने से पहले खुद से पूरी जांच-पड़ताल करनी चाहिए और सर्टिफाइड फाइनेंशियल प्लानर से सलाह लेनी चाहिए।

- A new high? | Gold price predictions from J.P. Morgan Global …, accessed December 30, 2025, https://www.jpmorgan.com/insights/global-research/commodities/gold-prices

- accessed December 30, 2025, https://www.goodreturns.in/gold-rates/#:~:text=The%20price%20of%20gold%20in,gold%20as%20an%20important%20investment.

- Gold Rate Today (30 December 2025), Gold Price in India – Goodreturns, accessed December 30, 2025, https://www.goodreturns.in/gold-rates/

- Gold Price Prediction for 2026: Will Gold Hit INR 1.5–1.75 Lakh? – Grip Invest, accessed December 30, 2025, https://www.gripinvest.in/blog/gold-price-prediction

- Gold Price India, accessed December 30, 2025, https://goldprice.org/gold-price-india.html